Государственный долг США давно превратился в объект повышенного интереса россиян — к нему апеллируют в спорах, о нем говорят на телевидении, а в новостях то и дело отчитываются о его новых рекордах. В массовом сознании укоренилось мнение, что большая задолженность — это плохо, а американская экономика вот-вот пойдет ко дну. Но в действительности это совсем не так: все зависит от множества факторов — размера ВВП, кредитного рейтинга страны и готовности инвесторов вкладывать свободные средства, с чем у США проблем нет. 22,009,956,376,972 доллара госдолга — в материале «Ленты.ру».

Натикало

Государственный долг США бьет рекорды: его размер достиг небывалых 22 триллионов долларов, и продолжает постоянно увеличиваться. За время президентства Дональда Трампа он вырос на два с лишним триллиона, хотя во время предвыборной кампании нынешний глава Белого дома обещал полностью расплатиться с кредиторами к концу своего второго (как он надеется) срока. Прошлой осенью президент признал, что страна буквально погрязла в долгах, но от своих слов пока не отказывается.

Неподалеку от нью-йоркской Таймс-сквер с 1989 года (тогда задолженность составляла «всего» 2,7 триллиона) стоит специальный счетчик, на котором любой желающий может узнать, какая часть приходится персонально на него. Прибор устанавливали на деньги девелопера Сеймура Дерста, который объяснял свою мотивацию так: «Мы семейный бизнес, но мыслим в масштабах поколений. И не хотим, чтобы будущие поколения были покалечены этим бременем». Судя по тому, что механизм не был рассчитан на случай уменьшения долга, бизнесмен был настроен пессимистично: когда в 2000 году это произошло, часы пришлось убрать на целых три года.

Из-за неизбежной постоянной инфляции размер госдолга чаще считают не в абсолютных (денежных) величинах, а в доле от национального ВВП. Для нынешней Америки она равняется 105,4 процента, и это немало. Для сравнения, в кризисной и бунтующей Италии этот показатель составляет 131,8 процента, в только что вышедшей из-под внешнего управления Греции — 178,6 процента. При этом в Пакте стабильности и роста Евросоюза (выполняет роль единых для всех стран-членов правил) прописан максимальный уровень в 60 процентов. Получается, по европейским меркам США находятся чуть ли не на грани краха. Но в масштабах истории страны это совершенно нормальная ситуация.

Долг на крови

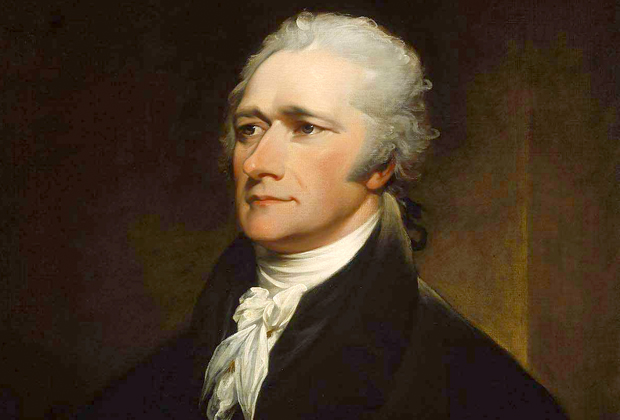

Впервые прибегнуть к заимствованиям пришлось вскоре после окончания Войны за независимость 1775-83 годов. В ходе нее северные штаты серьезно потратились, и поскольку единое государство тогда еще только создавалось, их расходы предложили переложить на общую казну. Это означало, что часть бремени пришлось бы взять на себя и южанам, которые в большинстве своем долгов не имели. Сильнее других возражала Вирджиния, представитель которой Джеймс Мэдисон взялся отстаивать интересы всего Юга. Бурные дебаты в Конгрессе в 1790 году с участием первого министра финансов Александра Гамильтона закончились тяжелым и вынужденным компромиссом: долг в 21,5 миллиона долларов взяло на себя федеральное правительство, а взамен столицей новой страны стал южный город Вашингтон.

Александр Гамильтон

Изображение: Museum of Fine Arts / Wikimedia

Первые облигации погашались за счет поступавших в казну импортных пошлин на иностранные товары. Бумаги были дисконтными — не имели заранее установленного фиксированного процентного дохода, а выгода держателей формировалась за счет скидки (дисконта) при покупке. Инвесторами, как правило, выступали состоятельные граждане, которых Гамильтон затем агитировал в собственную Федералистскую партию, на тот момент одну из двух главных в стране. К 1791 году госдолг составлял 75,4 миллиона долларов, из которых только 12 миллионов было профинансировано из-за рубежа.

В дальнейшем его размер неуклонно возрастал в периоды участия страны в боевых действиях, например, во время войны с Великобританией 1812 года (в рамках наполеоновских войн в Европе) и Гражданской войны 1861-65 годов. В перерыве между ними, в 1835-м, во время правления демократа Эндрю Джексона, случился единственный раз в истории США, когда властям удалось полностью расплатиться по своим обязательствам. Однако уже на следующий год для сведения бюджета снова не хватило 37 тысяч долларов. В дальнейшем даже усиленная экономия на расходах позволяла добиться лишь профицита бюджета (в лучшие времена он сводился с плюсом 18 лет подряд), но не избавления от долга.

Во время Первой мировой войны Минфин продавал населению специальные Облигации свободы — так удалось привлечь 17 миллиардов долларов, которые очень пригодились на фронте (США сражались на стороне Антанты). В 1920-м президентом стал республиканец Уоррен Гардинг. Он придерживался революционного для своего времени экономического подхода, который хорошо отражался в лозунге «Меньше правительства в бизнесе, больше бизнеса в правительстве». Гардинг был уверен, что успешное государство должно управляться по тем же законам, что и крупные компании, и в первую очередь стремиться к сокращению издержек, без каких-либо преференций и льгот для бизнеса. Траты бюджета при нем снизились с 6,3 до 3,3 миллиарда долларов в год, а долг сократился на треть, но так и не был выплачен целиком. Неизвестно, к чему привела бы политика усиленной экономии в дальнейшем, если бы в 1923 году, на середине своего срока, президент не умер от инфаркта во время турне по стране.

Великая депрессия

Фото: AP

В 1930-х Америка переживала сильнейшее в XX веке экономическое потрясение — Великую депрессию. Фондовый рынок за несколько лет обвалился на 90 процентов, уровень безработицы достигал десятков процентов, а в банковском секторе произошла волна банкротств, из-за чего выдавать новые кредиты стало некому (к тому же население экстренно забирало свои вклады и предпочитало хранить деньги наличными). Пришедший к власти Франклин Рузвельт принялся стимулировать экономику через масштабные проекты: строительство шоссе, железных дорог, дамб, электростанций. Все они финансировались на заемные средства, в результате с 1933 по 1936 годы госдолг вырос с 20 до 40 процентов ВВП.

Но еще большие траты ждали Соединенные Штаты во время Второй мировой, в которой Вашингтон не только участвовал на стороне союзников, но и снабжал их продовольствием, боеприпасами и техникой по программе ленд-лиза. К концу президентства Рузвельта в 1945-м госдолг составлял уже 117,5 процента от ВВП, и этот результат не превзойден до сих пор. Впрочем, уже за восемь лет правления Гарри Трумэна нагрузку удалось снизить до 71,4 процента, не помешала даже Корейская война, которую решено было финансировать за счет повышения налогов.

Хотели как лучше

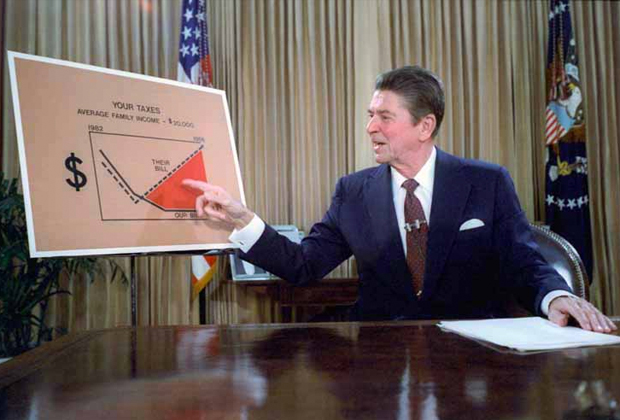

К началу 1980-х США подошли с самым низким за долгие годы уровнем задолженности — 32,5 процента ВВП. При этом страна переживала очередной кризис: высокая инфляция из-за растущих цен на нефть сопровождалась безработицей — это явление назвали стагфляцией. Во многом пониженная долговая нагрузка была связана как раз с падением ВВП. Новый президент Рональд Рейган запустил масштабную программу, получившую название Рейганомика. Упор в ней делался на стимулирование спроса, и способствовать этому должны были дешевые кредиты, низкие налоги (максимальные ставки упали с 70 до 28 процентов).

Рональд Рейган

Фото: White House / Wikimedia

Рейганомика была не до конца продумана и во многом противоречила сама себе. Так, низкие процентные ставки по кредитам привели к еще большему усилению инфляции, из-за чего их в экстренном порядке пришлось повышать (до 20,5 процента на пике), что в свою очередь вызвало волну безработицы. При этом значительное сокращение налогов, вопреки ожиданиям, не улучшило их собираемость, и бюджет недосчитался внушительных поступлений. В это же время гонка вооружений с Советским Союзом требовала все больших военных расходов. Растущий дефицит бюджета ожидаемо покрывали займами, и за два срока Рейгана госдолг снова вырос — с 20 до 40 процентов ВВП, или с 930 миллиардов до 2,7 триллиона долларов.

Последним на сегодняшний день годом, когда США имели профицит бюджета, стал 2001-й. С тех пор траты превышали доходы, а вместе с ними рос и госдолг. Пока обещание Дональда Трампа полностью избавиться от обязательств, данное три года назад в преддверии выборов, выглядит утопичным. Но действительно ли это опасно для американской экономики?

Нечего бояться

В отличие от многих стран мира, госдолг США делится на две части: внешний (публичный) и внутриправительственный. Внешний — это ценные бумаги, выпущенные Минфином (их называют казначейскими) и обращающиеся на открытом рынке. Различают краткосрочные (до одного года) векселя, а также среднесрочные (до десяти лет) и долгосрочные (30-летние) облигации. Покупать их могут все желающие, обычно это иностранные центральные банки и правительства, власти штатов и муниципалитетов, страховые компании, инвестфонды и даже частные лица. Однако крупнейшим держателем традиционно выступает Федеральная резервная система (ФРС) — американский аналог центробанка. По состоянию на начало февраля, ей принадлежит 10 процентов всего долга — 2,2 триллиона долларов. Платить проценты по этим бумагам государству не нужно — по закону, почти всю свою прибыль ФРС перечисляет в бюджет.

Внутренний долг — это обязательства правительства США перед специальными трастовыми фондами, такими как фонд социального страхования (отвечает за государственные пенсии и пособия) или подконтрольный Пентагону фонд пенсионного обеспечения военнослужащих — всего около 230. В них аккумулируются налоги и другие поступления, которые должны пойти на выплаты адресатам: пенсионерам, работникам на больничном, отставным военным. Но зачастую собрать удается больше, чем нужно, и тогда излишек направляется как раз на покупку казначейских облигаций и векселей, а значит государство фактически становится должно самому себе. Такие фонды не следует путать с правительствами отдельных штатов и муниципалитетов — те тоже могут покупать казначейские бумаги, но учитываются они в составе внешнего долга.

Внутриправительственный долг не торгуется на открытом рынке, и его держатели могут продать бумаги только выпустившему их Минфину. Теоретически это может произойти в любой момент, но на практике в этом попросту нет нужды, поскольку министерства и агентства собирают достаточно денег и не сталкиваются с дефицитом своего бюджета. По этой причине большинство экономистов отказываются считать внутренний долг непосредственно долгом — они уверены, что даже если федеральным властям придется в срочном порядке выкупать облигации, им хватит для этого вполне ликвидных активов: земли, природных ресурсов, вооружений. Если их все же окажется недостаточно, можно повысить налоги, которые благодаря недавней реформе Трампа снова находятся на чрезвычайно низком уровне.

Договор дороже денег

Выходит, из 22 триллионов долларов «реального» долга наберется на без малого 16. К тому же само по себе наличие долга — вполне нормальное явление для любой здоровой экономики. Оно может свидетельствовать о желании властей профинансировать крупный проект (как во времена Рейгана оплачивали гонку вооружений) или просто разделить инвестиционные риски с теми, у кого есть «лишние» деньги. Ведь многие страны имеют суверенные инвестфонды, которые вкладывают бюджетные средства в привлекательные активы. Если доходность по ним окажется выше цены, которую государству придется заплатить за обслуживание собственного долга, заимствования имеют смысл.

К примеру, российский Фонд национального благосостояния в начале года оценивался в 58,1 миллиарда долларов, а госдолг нашей страны — в 188,4 миллиарда (12,2 процента от прогнозируемого ВВП). У Германии своего суверенного фонда пока нет, но государственный долг ведущей экономики Европы составляет 63,9 процента ВВП. Американская же схема имеет все признаки пирамиды: старые облигации погашают за счет новых. Но пирамида эта гарантируется государством, а значит вызывает доверие — казначейские бумаги считаются эталоном надежности.

Конгресс США

Фото: Pablo Martinez Monsivais / AP

Единственная опасность связана с «потолком» долга, выше которого занимать нельзя, — он прописан в федеральном бюджете, который каждый год рассматривает и принимает Конгресс. Если превысить его, Америка столкнется с дефолтом (фактически банкротством государства). В этом случае всю финансовую систему накроет коллапс, а инвесторы откажутся вкладываться в новые бумаги. На практике такого еще не случалось: при необходимости конгрессмены спокойно повышают лимит, и даже в редкие моменты разногласий — в последний раз в 2013 году — им удается договориться. Раньше «потолок» выражался в суммах, предусматривающих, что правительство может брать в долг безо всяких ограничений до 1 марта 2019 года.

Однако нынешний случай выбивается из общего ряда: из-за споров вокруг выделения 5,7 миллиарда долларов на строительство стены на границе с Мексикой принять бюджет на уже начавшийся год пока так и не удалось. Это уже обернулось самой долгой в истории приостановкой работы правительства, которая продлилась 35 дней. Кризис временно локализован, а переговоры между республиканцами и демократами принесли первые плоды, но поможет ли это выйти из тупика, пока неизвестно — соглашение (когда оно будет окончательно достигнуто) еще должен утвердить Трамп, а он пока не определился.

Что произойдет в противном случае, не знает никто. Один из вариантов — повышение «потолка» всего на несколько месяцев, до августа. Впрочем, некоторые надеются на лучшее. Электронное табло неподалеку от Таймс-сквер тем временем уже перевалило за отметку в 22 триллиона долларов. Правда, встревоженным американцам не обязательно ехать в Нью-Йорк — наблюдать за растущей задолженностью они могут на специальном сайте.